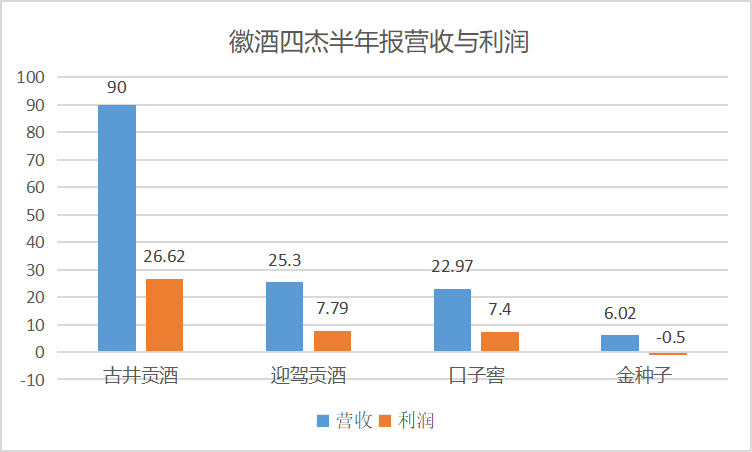

徽酒三强古井贡酒、口子窖、迎驾贡酒纷纷公布半年报。整体而言,在消费下行,疫情反复的背景下,三者纷纷实现营收与利润的双增长,显现出在新消费趋势下,徽酒所具备的潜力与韧性。

从数据来看,龙头古井贡酒继续扛起徽酒大旗,古井贡酒正式超越口子窖成为徽酒榜眼。值得一提的是,不管是营收利润,还是同比增长速度,迎驾贡酒从多个方面都实现了对口子窖的超越。毫无疑问,迎驾贡酒走一条差异化的竞争路线,从而拉动省外市场,突破业绩的天花板。而这也体现在半年报中,迎驾贡酒省外占比持续上升。

曾经慢慢“掉队”的徽酒三强,近年来纷纷走出舒适圈,在稳固安徽大本营市场的同时,开始向全国市场扩展,并初显成效。但客观而言,徽酒高额的营销费用占比一直被行业所诟病。从事实来看,徽酒近年来的高增长业绩与不断拔高的营销投入有着直接关系。

但从行业发展趋势来看,如何从渠道驱动型向消费者驱动型和品质文化驱动型是徽酒不得不考虑的问题。在徽酒三强高歌猛进的同时,曾经“徽酒四杰”的金种子在华润的加持下,又将成为搅动徽酒格局的又一变量吗?

迎驾超越口子,从趋势到定势

作为徽酒首个发布半年报的白酒企业,在彰显自信与底线的同时,古井贡酒的各项数据都无愧于“徽酒龙头”的头衔。半年报显示,2022年1-6月营业总收入为90亿元,比上年同期增长28.46%;营业利润26.62亿元,较上年同期增长41.83%。值得关注的是,净利润增长41.83%,在19家白酒上市企业中位列第二,足见其增长的含金量。

显然,古井贡酒作为徽酒龙头的地位愈发巩固,但徽酒的榜眼与探花却已发生变化。8月25日,徽酒“四朵金花”之一口子窖披露上半年经营数据。2022年1-6月,口子窖实现营收22.97亿元,同比增长2.42%;归母净利润7.4亿元,同比增长7.58%。

仅一日之后的8月26日,迎驾贡酒发布2022年半年度报告。半年报显示,迎驾贡酒实现营业收入25.30亿元,同比增长20.38%;实现归属于上市公司股东的净利润7.79亿元,同比增长32.30%。

从营收以及利润来看,迎驾贡酒正式超越曾经的“徽酒第二”口子窖,成为当下的徽酒第二品牌。值得关注的是,不管是营收利润,还是同比增长速度,迎驾贡酒从多个方面都实现了对口子窖的超越。

有趣的是,根据2022年一季度业绩报显示,“徽酒第二”口子窖,2022年一季度实现营业收入13.12亿元,利润4.85亿元。而迎驾贡酒,2022年第一季度实现营业收入15.76亿元;利润5.50亿元。显然,迎驾贡酒在时隔6年后,重新坐上徽酒第二把交椅,早有端倪显现。

但总的来说,2022年上半年,面对国内疫情反复,尤其是徽酒的大本营安徽市场出现的大规模疫情,徽酒们仍保持向上发展的态势,交出“双增”的成绩单,尤其是古井构建与迎驾贡酒的双位数增长,属实难能可贵。其次随着徽酒市场开放度越来越高,无数全国性名酒以及新一线名酒的入驻,安徽省内的市场竞争已逐渐加剧。在面对强如茅台、五粮液的市场挤压以及降维打击的同时,走出来一条专属徽酒快速发展的赛道。这份成绩单,更显含金量。

一旦多项失误,口子也救不了自己

尽管徽酒三强的这份成绩单,足具含金量。环顾19家上市企业年报,马太效应在整个白酒行业愈发凸显,甚至在整个徽酒上也体现出旗帜鲜明的强弱分化。

早在2019年,古井贡酒销售额就已突破100亿,进入中国白酒百亿俱乐部。近年来古井贡在精细耕耘安徽省内市场的同时,以中高端产品向全国化市场扩张。在省外多地开花结果,呈现良好发展态势,进一步拉开与其他徽酒的差距,省内的口子窖与迎驾贡酒的营收总和仍与古井贡酒存在不小差距。

相比于古井贡酒牢牢占据徽酒龙头地位,迎驾贡酒与口子窖的“第二之争”就显得尤为突出。事实上从2016年起,口子窖就凭借着不小的领先坐稳了徽酒榜眼的位置,从2019年开始差距才开始不断缩小。直到2022年,迎驾贡酒正式超越。短短几年里,迎驾贡酒为何能实现对位超越?

北京正一堂总经理丁永征,在他看来口子窖的战略错误导致被迎驾贡酒超越:

“2017年之后,尽管口子窖连续多年营收和利润均排在徽酒前列,2018年我就预判,被迎驾超越确定性事件。这是因为,一个企业的增长靠两部分完成,一是外部驱动力,也就是所谓的战略机遇驱动力,二是企业内生动力。放在5年以上长周期看,所以白酒企业的增长都是战略的增长,而非营销策略的增长,反之,口子窖最近一年慢下来也是“慢战略”导致。”

他认为,口子窖在最近五年大致上在战略上翻了四大错误:

一、是战略超级自信,与媒体和咨询公司的深度沟通不够,对行业变化感知力不强,对行业重大变化反应太慢。

二、是结构升级战略性缺失。业绩的增长掩盖了战略的失误,在300元以上的布局上,口子窖布局518等产品比迎驾生态洞藏系列晚了5年以上,错过了布局次高端布局最佳黄金期。

三、对次高端超级单品打造上,口子窖布局还是充满商榷:初夏、仲秋、518产品命名和次高端产品调性显然是不统一的。

四、次高端产品的运作模式还是经销商思维,对高端消费者严重缺乏必要的文化场景和培育模式。而迎驾2017年就开启了生态洞藏的超级培育模式:如县级演唱会、掼蛋比例、主播迎驾生态游学等等。

所以说,口子窖的慢下来是战略和思维的“慢下来”。总结起来就是:一是结构升级战略重视程度不够,二是还在用渠道思维来操作次高端产品。

而在迎驾贡酒正式超越口子窖上,白酒分析师、知趣营销总经理蔡学飞则认为有三个方面促成了这次超越:第一方面迎驾贡酒抓住了古井贡酒的价格空带,从古5到古八到古16价格升级的价格空白区。第二,迎驾贡酒真正的抓住了口子窖五年、六年渠道利润固话这点,进行市场的大面积开发。而第三则是迎驾贡酒牢牢抓住了自己的区位生态优势,主打生态、品质与洞藏概念。

第三点尤为重要,这既是迎驾贡酒的突破,也代表了整个徽酒的创新。迎驾贡酒提出了“生态酿造”概念,改变了以往与其他徽酒品牌相近的问题,重塑了品牌形象。毫无疑问,生态赋予了迎驾贡酒新的价值点,也成就了迎驾贡酒新的核心竞争力。同时推出“洞藏”概念,进一步强化了生态价值,走上了一条使迎驾快速发展的专属赛道。值得一提的,生态洞藏系列目前已经成为10亿级大单,按照目前的市场反应,这份增速已经成为未来几年的确定性。

华润5年内难改徽酒格局?

从古井贡酒、迎驾贡酒、口子窖三家企业年报来看,显然在曾经的“徽酒四杰”当中,金种子目前已经“掉队”。2022上半年金种子营业收入约6.02亿元,同比增加10.39%;净利润亏损5508.02万元,较上年同期减亏4263.94万元。值得关注的是,去年同期金种子净利润亏损约9771.96万元,显然在华润入股之后,金种子酒净利润亏损有所收窄。

曾经在华润入股金种子之时断言,金种子将得到一定程度上的确定改变。凭借华润过往的经验和强有力的央企背景,以及强大的渠道能力,金种子可实现增强品牌背书,提振市场信心,解决资金、资源等短板。但在央企华润的加持下金种子能否成为徽酒格局下的一大变量,仍值得商榷。

丁永征认为,金种子有华润助力,市场会有一定起色,但5年内改变不了徽酒市场格局:一是金种子当下规模太小。二是金种子市场基本上退守阜阳,省会合肥面临重建、重构。三是古井、迎驾、口子窖战略纠偏能力超强。华润作为搅局者,5年内不会进入省内前三。

“我倾向于认为,如果华润对于金种子能够进行持续性的这个资源投入的话,那么金种子在中国的,在安徽,特别是包括华东的中低端酒和大众酒消费市场,短期内应该是还是有复兴机会的,毕竟金种子的品牌价值,消费人群和产品口碑都还是不错的,金种子有一定的这个产能优势和老酒优势,而华润,本身作为大资本,它有一定的这个资本背书作用,可以推动金种子在大大众价格带来快速的发展。”蔡学飞分析道。

三者的年报中有一个点尤为值得关注,即高营销费用占比,这也是被行业一直所诟病的。从财报来看,古井贡酒上半年其销售费用为25.95亿元,但净利润为19.1亿,这笔账是否划算,还得看古井贡酒如何衡量。反观口子窖上半年销售费用为3.4亿元,迎驾贡酒上半年销售费用为2.3亿,远低于净利润的50%。但值得关注的是,三家的营销费用占比远高于其他全国知名白酒品牌。

我们要解决的是营销费用的非理性投入,即如何更精准的投放,以及围绕擅长的圈层营销进行业绩改善?

丁永征就建议有前瞻性的企业,加大对品牌和消费者的培育力度。他认为营销费用渠道化,不是企业的明智之举,从竞争角度上只会让企业间更加内卷。头部酒企如古井要有行业担当和企业自觉,主动降低渠道费用,加大对品牌和消费者费用投入,提升在行业品牌美誉度,给迎驾、口子窖等企业做出表率。

在这一观点得到蔡学飞的强烈认同,他表示,资源型驱动时代实际上效能正在下降。现在主要讲的还是消费端的营销,即C端战略,更多还是看重企业的品牌文化,以及这个相关的品质创新和消费者教育。这是全中国酒企的发展趋势,也是整个徽酒未来的转型方向。